I trattamenti di integrazione salariale ordinaria e straordinaria (CIGO e CIGS) hanno lo scopo essenziale di tutelare il principio della continuità di salario, tutelando di fatto il diritto alla retribuzione del lavoratore da situazioni variabili dell’impresa.

La caratteristica principale delle integrazioni salariali, siano esse ordinarie o straordinarie, è la sospensione delle principali obbligazioni delle parti del rapporto: il lavoratore infatti rende solo in parte o non rende la prestazione (Cig a zero ore), e il datore di lavoro non è tenuto al pagamento della retribuzione, in quanto la prestazione non è avvenuta.

La riduzione di attività lavorativa totale o parziale, finalizzata alla cassa integrazione, può avvenire solo se l’impresa rispetti i presupposti di legge ed operi nel rispetto delle procedure previste. In caso positivo, al lavoratore viene erogata un’indennità a carico INPS, anticipata dal datore di lavoro, la quale ha la funzione di integrare il reddito del lavoratore e di sollevare il datore di lavoro dall’obbligazione retributiva. Cessata la causa che da determinato la sospensione, il rapporto deve riprendere regolarmente.

Lavoratori ammessi possono beneficiare del trattamento di integrazione salariale tutti i lavoratori in forza siamo essi a tempo indeterminato oppure a tempo determinato compresi gli apprendisti professionalizzanti. Ne sono esclusi invece i dirigenti, lavoratori a domicilio e le tipologie di apprendistato diversa professionalizzante ossia di primo livello e per alta formazione.

Dal punto di vista soggettivo si è ammessi al trattamento di integrazione salariale solo se il lavoratore ha in possesso un’anzianità di effettivo lavoro di almeno 90 giorni presso l’unità produttiva interessata dall’intervento di integrazione. Ai fini della determinazione del periodo minimo di 90 giorni vanno computate tutte le giornate di effettivo lavoro, nonché i sabati, in caso di settimana corta e l’eventuale giorno di riposo settimanale negli altri casi.

L’unità produttiva si identifica con la sede legale o gli stabilimenti dell’impresa che abbiano un’organizzazione autonoma e dove viene svolta un’attività idonea a realizzare l’intero ciclo produttivo o fase di esso, unitamente alla presenza di lavoratori in forza in via continuativa. L’INPS, considerando l’importanza che questo elemento ha assunto in seguito alla riforma che delle integrazioni salariali, è intervenuta più volte nel tentativo di definire il concetto di unità produttiva. In particolare viene richiesto che l’unità produttiva sia in possesso di determinati requisiti:

- Autonomia finanziaria o tecnico funzionale

- Idoneità a realizzare l’intero ciclo produttivo parte di esso

- Maestranze adibite in via continuativa

L’ Indennità di integrazione salariale ha una durata massima complessiva di 24 mesi. I lavoratori sottoposti al trattamento di integrazione salariale sia esso ordinario o straordinario beneficiano di un’indennità il cui importo è pari al 80% della retribuzione globale che sarebbe loro spettata per le ore di lavoro non prestate. La misura dell’indennità è soggetta a dei massimi; si parla infatti di massimali che vengono annualmente rivalutati.

Durata il trattamento complessivo di integrazione salariale sia esso ordinario o straordinario non può eccedere, per ogni unità produttiva interessata, la durata massima complessiva di 24 mesi in un quinquennio mobile; è possibile arrivare ad un massimo di 36 mesi in caso di stipula di un contratto di solidarietà.

Conguaglio delle prestazioni il datore di lavoro anticipa per conto dell’INPS l’indennità d’ integrazione salariale spettante ai lavoratori, insieme all’erogazione delle normative retribuzioni. Lo stesso potrà poi recuperare le somme anticipate con il meccanismo del conguaglio contributivo. In particolare il conguaglio delle prestazioni anticipate per integrazioni salariali è soggetto a un determinato termine di decadenza: il datore di lavoro infatti deve effettuare il conguaglio delle prestazioni, pena di decadenza, entro sei mesi decorrenti;

Il pagamento diretto della prestazione può avvenire a cura del Ministero del Lavoro in o da parte dell’INPS (solo in caso di Cigo) se l’impresa si trova in serie e documentate difficoltà finanziarie.

Per entrambe le tipologie di interventi qualora dall’omessa o tardiva presentazione della domanda di ammissione derivi un danno per i lavoratori equivalente alla perdita totale o parziale del diritto al trattamento, l’imprenditore è tenuto a corrispondere ai lavoratori una somma di importo equivalente all’integrazione non percepita.

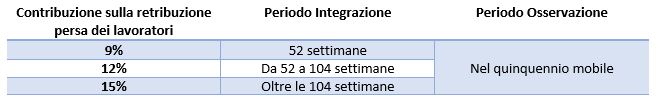

Il contributo addizionale le imprese che presentano domanda di Cigo o CIGS devono versare una contribuzione addizionale che viene determinata sulle retribuzioni perse da lavoratori per effetto dell’evento di sospensione. L’entità della contribuzione dovuta varia in funzione dell’intensità di utilizzo delle integrazioni salariali nell’ambito del quinquennio mobile. In particolare il contributo è pari a:

La contribuzione dovuta può subire un aumento pari al 1% a titolo di sanzione in caso di mancato rispetto delle modalità di rotazione dei lavoratori in CIGS.

L’intervento ordinario di integrazione salariale – Cigo

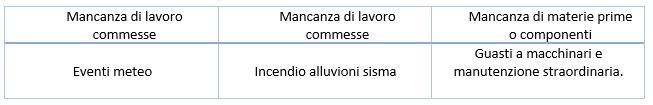

La cassa integrazione guadagni ordinaria si applica principalmente alle aziende industriali in caso di contrazione o sospensione dell’attività produttiva che dipendono da:

- Situazione aziendale dovuti ad eventi transitori e non imputabili all’imprenditore o ai dipendenti

- Situazioni temporanee di mercato

La legge dispone che:

- La transitorietà della situazione aziendale e la temporaneità della situazione di mercato, sussistono quando nel momento della presentazione della domanda, sia possibile presagire il termine delle cause che anno determinato l’evento e riprendere così la normale attività.

- La non imputabilità al datore di lavoro ai dipendenti, delle ragioni che hanno determinato il ricorso alle integrazioni salariali, consiste nella non volontarietà degli stessi e nell’assenza di negligenza o imperizia delle parti.

Possiamo quindi elencare delle singole fattispecie che integrano le causali previste per l’attivazione del trattamento ordinario di integrazione salariale in:

Durata la durata complessiva del trattamento non può superare il periodo complessivo di 52 settimane continuative in caso di interventi non consecutivi il limite sempre 52 settimane da computarsi però in un biennio mobile anziché in un quinquennio mobile. Al termine del periodo di fruizione dell’integrazione vi deve essere la ripresa dell’attività. Una nuova domanda potrà essere presentata solo dopo 52 settimane di attività.

Procedura per poter beneficiare del trattamento di integrazione salariale L’impresa deve avviare una specifica procedura:

- In via preliminare occorre avviare una fase di consultazione sindacale con cui il datore di lavoro deve dare comunicazione preventiva alla RSA RSU dell’intenzione di avviare un procedimento sospensivo o riduttivo dell’attività lavorativa, specificando la durata di tale periodo, le cause che lo hanno determinato ed il numero dei lavoratori interessati. A tale comunicazione segue su richiesta delle parti un esame congiunto della situazione avente a oggetto la tutela degli interessi dei lavoratori. Si potrà così giungere o meno ad un accordo sindacale.

- Esaurita la fase di condivisione sindacale segue la fase amministrativa. Il datore di lavoro è Infatti tenuto a inviare una specifica domanda di integrazione salariale entro 15 giorni dall’inizio della sospensione o della riduzione dell’orario di lavoro. Nella domanda dovranno essere indicati la causa della sospensione della riduzione e la presumibile durata dell’evento nonché il numero ed i nominativi dei lavoratori interessati con le ore di sospensione richieste. In caso di tardiva presentazione della domanda il trattamento accordato non potrà avere luogo per periodi antecedenti di una settimana rispetto alla data di presentazione della domanda. Ai fini dell’accoglimento della domanda è determinante che l’impresa produca una relazione tecnica dettagliata sulle ragioni che hanno determinato la sospensione o la riduzione dell’attività.

Contribuzione ordinaria le aziende industriali rientranti nel campo di applicazione della Cigo sono soggette al versamento di una contribuzione ordinaria che varia in funzione della dimensione dell’azienda. Il contributo è pari al 2% per le imprese con più di 50 dipendenti e al 1,70% per le imprese fino a 50 dipendenti.

Cassa integrazione guadagni straordinaria

Il trattamento di cassa integrazione guadagni straordinaria viene concesso alle aziende:

- Industriali, che nel semestre precedente la data di presentazione della domanda occupano più di 15 dipendenti

- Commerciali, che nel semestre precedente la data di presentazione della domanda abbiano più di 50 dipendenti

L’intervento di cassa integrazione guadagni straordinaria può essere richiesto solo per le seguenti causali:

- Riorganizzazione aziendale

- Crisi aziendale

- Contratto di solidarietà difensivo (il quale per effetto del decreto legislativo 148/2015 è divenuto una specifica causale di attivazione della CIGS).

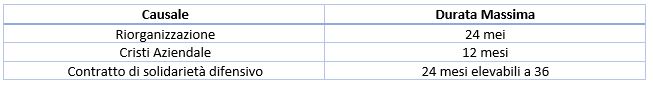

Durata la durata del trattamento di varia in funzione della causale, in particolare:

A far data da settembre 2017 per le causali di riorganizzazione aziendale e crisi possono essere autorizzate sospensioni nel limite del 80% delle ore lavorabili nel unità produttiva. Ne consegue che in caso di CIGS a zero ore potranno essere indennizzate le ore non lavorate nel limite complessivo dell’80%.

Deroga – Le durate massime dei trattamenti possono essere derogate in presenza di un accordo in sede governativa con ulteriore intervento di integrazione salariale straordinaria fino al limite massimo di 12 mesi. Possono ricorrere al trattamento di CIGS in deroga le aziende operanti in un’area di crisi industriale complessa e le aziende che svolgendo un’attività di interesse strategico per l’economia nazionale potrebbe produrre effetti negativi per lo sviluppo economico del paese a seguito del trattamento di sospensione o riduzione.

Procedura presupposto essenziale per la concessione del trattamento di CIGS e l’istruttoria della successiva domanda, è la definizione di un programma. Il decreto legislativo 148/2015 descrive le finalità e le caratteristiche dei programmi, i quali andranno redatti con modalità distinte in base alle tipologie di intervento (crisi aziendale o riorganizzazione). Con la definizione del programma, il quale costituisce la base per l’avvio del procedimento di CIGS. l’azienda potrà avviare la fase di negoziazione sindacale.

- Consultazione sindacale L’azienda che intende avviare programmi CIGS devono darne preventiva comunicazione alle organizzazioni sindacali. E successivi 3 giorni bisognerà procedere all’esame congiunto delle parti del programma posta a base del trattamento presso gli uffici del Ministero. In particolare l’esame congiunto verterà sulla durata del trattamento, il numero dei lavoratori interessati, l’entità del della sospensione della riduzione dell’orario ed il criterio di scelta dei lavoratori da sospendere. Tale procedimento dovrà concludersi entro 25 giorni.

- Fase amministrativa tale fase inizia con l’invio in forma telematica di una specifica domanda di integrazione salariale straordinaria al Ministero del Lavoro.

- Successivamente all’invio dell’istanza, il Ministero del Lavoro in caso di accoglimento dell’istanza provvederà a emettere il decreto di concessione.

- Il pagamento del trattamento avverrà a seguito della pubblicazione del decreto ministeriale e della necessaria concessione dell’autorizzazione da parte dell’INPS.

Contribuzione ordinaria il finanziamento della CIGS comporta l’obbligo per il datore di lavoro e del lavoratore del versamento di una contribuzione ordinaria la cui misura è fissa. In particolare il contributo è pari allo 0,6% a carico del datore di lavoro e allo 0,3% a carico del lavoratore Per un totale complessivo di 0,9%.

I contratti di solidarietà

Un contratto di solidarietà rappresenta un contratto collettivo aziendale tra le imprese e le organizzazioni sindacali aziendali all’interno del quale viene definita una generalizzata diminuzione dell’orario di lavoro dei Lavoratori. Per effetto del decreto legislativo 148/2015, distinguiamo due tipologie di contratti di solidarietà (per il 2019/2020 sono attivi unicamente i Contratti di solidarietà difensivi):

- Difensivi si tratta di contratti di solidarietà in cui la riduzione dell’orario di lavoro è finalizzata alla evitare il licenziamento dei lavoratori dipendenti in eccedenza.

- Espansivi In tali casi la riduzione dell’orario di lavoro è finalizzata alla creazione di nuova occupazione.

Contratti di solidarietà difensivi per effetto della riforma delle integrazioni salariali ad opera del Jobs Act contratti di solidarietà difensivi sono diventati una specifica causale di attivazione della CIGS, ne consegue che sia applicabile alle imprese che rientrano nel trattamento di integrazione guadagni straordinaria.

Rientrano nei CDS tutti i lavoratori che hanno almeno 90 giorni di anzianità lavorativa all’interno dell’Unità produttiva interessata dal trattamento di solidarietà.

All’interno del contratto di solidarietà, che costituisce un contratto collettivo aziendale bisognerà indicare l’esubero di personale e andrà quantificato e motivato il ricorso alla riduzione dell’orario di lavoro (su base giornaliera /settimanale o mensile).

La riduzione dell’orario di lavoro non può eccedere il 60% dell’orario di lavoro contrattuale dei lavoratori coinvolti calcolabili come media della riduzione di orario per tutti i lavoratori dipendenti. Anche i CDS sono soggetti a una specifica procedura di attivazione ed autorizzazione.

Ai lavoratori sottoposti a trattamento solidaristico spetta un’integrazione salariale pari al 80% della retribuzione persa, la quale, è soggetta ai massimali previsti della CIGS. La durata massima complessiva del trattamento è di 24 mesi, elevabile a 36 mesi nel quinquennio mobile in caso di ricorso seguente a cassa integrazione ordinaria o straordinaria. Al fine di incentivare il ricorso a contratti di solidarietà il legislatore pone a favore delle imprese un incentivo contributivo sugli stessi.

Contratti di solidarietà espansivi in questa tipologia di contratto di solidarietà la riduzione della retribuzione e dell’attività lavorativa e finalizzata alla contestuale assunzione a tempo indeterminato di nuovo personale. Al fine di incentivare il ricorso a contratti di solidarietà espansivi, sorti con l’obbiettivo di aumentare l’occupazione, il legislatore pone a favore dell’azienda che attivi tali misure alcune agevolazioni economiche e normative, in particolare:

- Per ogni lavoratore assunto a tempo indeterminato e per ogni mensilità, per la durata di 3 anni, è previsto un incentivo economico.

- Se lavoratore assunto a tempo indeterminato ha un’età compresa tra i 15 ed i 29 anni spettano sgravio contributivo.

- Lavoratori assunti perfetto del contratto di solidarietà sono esclusi dal computo per la determinazione dell’organico aziendale.

La fruizione di questi benefici economici sono sottomessi al rispetto di alcuni requisiti, in particolare nei dodici mesi precedenti le assunzioni, non devono essere state effettuate riduzioni di personale o sospensioni di lavoro.

Per il biennio 2019/2020, con l’approvazione del Decreto Crescita, i contratti di solidarietà espansivi vengono sostituiti da un nuovo strumento di natura sperimentale, il contratto di espansione.

Fondi di solidarietà bilaterali e fondo di integrazione salariale

Con l’intento di uniformare anche all’interno dei settori scoperti dalle prestazioni previste dal sistema degli ammortizzatori sociali in costanza di rapporto di lavoro, prima la legge 92/2012 ed infine il decreto legislativo 148/2015, hanno favorito l’istituzione di Fondi di solidarietà bilaterali, i quali, provvedono ad erogare prestazioni del tutto simili a quelle previste dalla Cigo e CIGS. Per effetto delle disposizioni del decreto legislativo 148/2015 l’adesione ad un Fondo di Solidarietà è obbligatoria per le aziende che occupano in media più di 5 dipendenti(FIS).

I fondi di solidarietà bilaterali i vengono istituiti presso l’INPS, non hanno personalità giuridica e costituiscono gestioni dell’INPS. L’amministrazione di ogni fondo è di competenza di un apposito comitato amministratore. La loro istituzione venne rimessa alla contrattazione collettiva, ne consegue che non tutti i settori economici scoperti dalle tutele previste dalla Cigo e dalla Cig siano provvisti ad oggi di un apposito Fondo di Solidarietà bilaterale. Per tale motivo la legge 92/2012 istituì il fondo residuale, oggi divenuto Fondo per le Integrazioni Salariali, ovvero il fondo bilaterale entro cui far confluire tutti i datori di lavoro operanti nei settori economici scoperti da trattamenti di integrazione salariale e all’interno dei quali la contrattazione collettiva non ha costituito un Fondo di Solidarietà bilaterale.

La finalità dei fondi è di assicurare le tutele economiche in costanza di rapporto di lavoro nei casi di riduzione o sospensione dell’attività lavorativa per le medesime cause prevista dalla normativa di integrazione salariale ordinaria o straordinaria.

Ne consegue che l’assegno ordinario possa essere richiesto per gli eventi di sospensione o riduzione dell’attività lavorativa per una delle seguenti causali:

- Eventi transitori e non imputabili all’impresa o ai dipendenti.

- Crisi temporanea di mercato

- Riorganizzazione aziendale

- Crisi aziendale

- Contratti di solidarietà

Prestazioni i fondi erogano a tutto il personale, compresi gli apprendisti professionalizzanti ed esclusi i dirigenti, un assegno ordinario il cui importo deve essere pari a quello previsto dalla CIG e della durata massima stabilità dal regolamento del fondo. La durata massima complessiva non può eccedere comunque il trattamento ordinario di integrazione salariale.

Rientrano tra le prestazioni ordinarie a carico dei fondi bilaterali anche il finanziamento di percorsi formativi. Oltre alle prestazioni ordinarie, gli stessi fondi possono prevedere l’erogazione di prestazioni straordinarie, come ad esempio le Indennità che si vadano ad aggiungere al sistema di tutela degli ammortizzatori sociali in caso di cessazione del rapporto, oppure gli assegni straordinari di sostegno al reddito nell’ambito dei Lavoratori che accedono a procedure di esodo.

Contribuzione le prestazioni dei fondi vengono finanziati mediante una contribuzione che viene ripartita tra datore di lavoro e lavoratori nella misura di due terzi ed un terzo.

In aggiunta al contributo ordinario, in caso di attivazione delle misure ordinarie previste dal fondo, L’azienda è tenuta al versamento di una contribuzione addizionale minima pari al 1,5% delle retribuzioni perse da lavoratori. Il regolamento del fondo provvede a definire l’entità della contribuzione applicabile fermo restando il limite minimo del 1,5%.